5分で分かる移転価格税制のしくみ

海外への所得移転を防ぐ税制

グループ会社間の国際取引価格は、独立した第三者間の取引価格と同様にすべしとする税制

移転価格税制は、海外子会社等との取引価格の操作を通じて、海外に所得を移転することを防ぐことを目的とした税制です。「取引価格の操作」とは、平たく言えば「独立した第三者間ではありえない価格にすること」です。言い換えれば、グループ会社間であっても、あたかも独立企業間のように取引することで、国家間の所得配分を各国当局にとって納得感のあるものにすることを求める税制です。

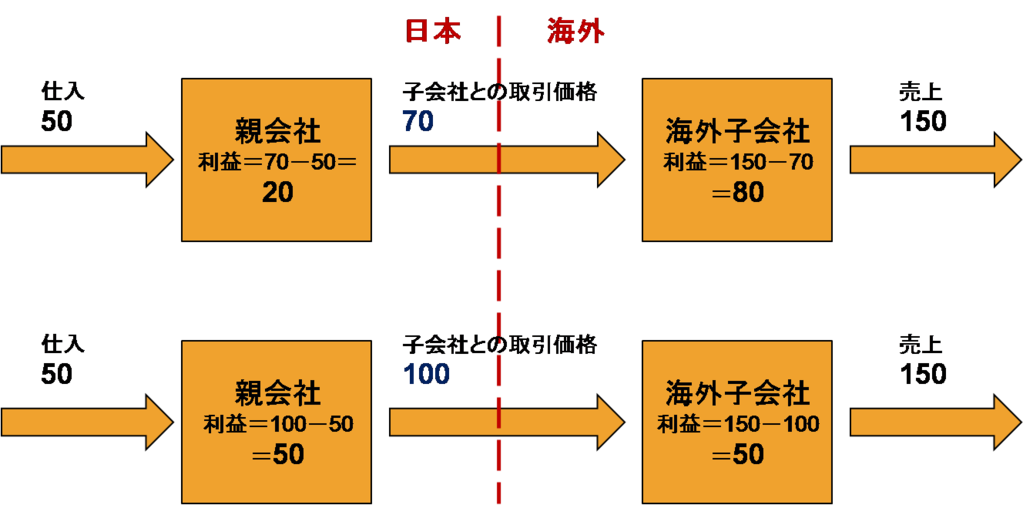

どのように海外への所得移転ができるかについては、以下の図をご覧下さい。

上記のとおり、第三者から日本の親会社が仕入れ、海外の子会社を通じて販売する場合、連結での利益は、100(=売上150-仕入50)ですが、親会社と子会社との取引価格が70か100かで、両者の計上する利益が変わってきます。このように、支配関係にある海外子会社との取引価格の操作を通じて所得を海外に移転させることを取り締まるのが移転価格税制です。

課税のしくみ

移転価格税制に従って算定された取引価格と、実際の取引価格の差額が課税対象

税務調査が入った場合、国税当局は、移転価格税制上定められた算定方法に従って取引価格を再計算し、実際の取引価格とズレがあれば、差額分を課税することとなります。

上記の場合、日本の税務当局とすれば、30の所得に対する税金が取り漏れているため、その分追加で課税が行われることとなります。一方で、既に税金を納めた海外子会社所在国では日本で追徴課税された分を自動的に還付を受けることはできません。そのため、追加で移転価格課税を受けた部分は、日本と海外で二重で税金を納める形になってしまいます。

このように、移転価格課税が行われた場合、追徴された分は二重課税状態となり、純粋な税務コストとしてキャッシュアウトされてしまうことが大きな問題です。

気づきにくい移転価格課税リスク

通常の税務・監査業務の中では対処はもとより、気づくことも難しい移転価格税制の問題

日本企業の場合、大半の企業は海外に所得移転をしようとはしていません。しかし、移転価格課税は、租税回避の意図に関係無く、取引の結果としてグループ間での所得配分が移転価格税制に即していなければ課税の対象となります。

移転価格税制への対応がなされていない企業は、適正に取引価格を設定しているつもりでも、税務調査の結果、数千万円~数百億円の移転価格課税を受けてしまいます。平成28年度以降はローカルファイルの文書化が義務化されていますので、早期の対応が必要です。