「見解の相違」による二重課税の発生

なぜ二重課税状態になってしまうのか

移転価格税制は、「国家間の税金の取り合い」に関する税制と表現されることもあります。グレーな税制だけに、分析担当者の見解によって答えが変わる可能性もあるため、目的が異なる2者が分析を行えば、見解が相違することとなり得ます。国境を挟んで各国の税務当局が税額を計算した場合、それぞれの算定した税額が異なり、両者が自らの見解で課税を行うために二重課税が生じてしまいます。このように、「見解の相違」が生じるケースは、例えば以下のようなケースが考えられます。

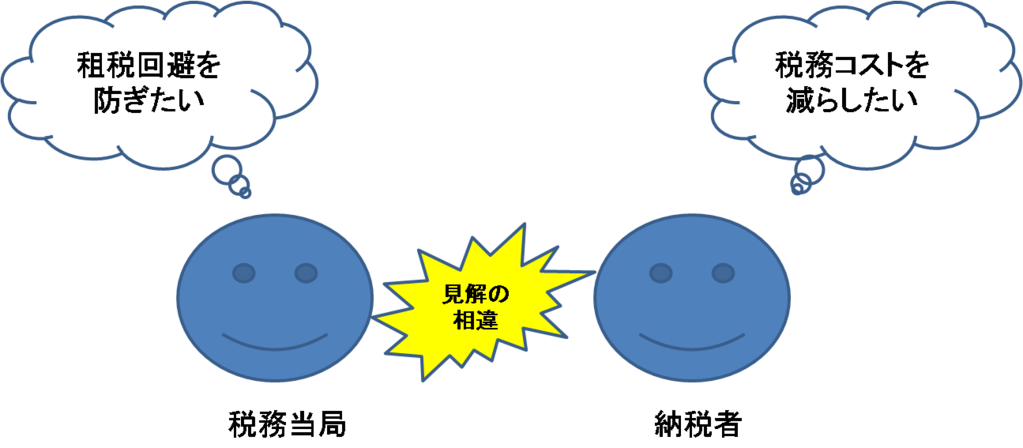

① 納税者と税務当局の「見解の相違」

できる限り税務コストを減らしたいと願う納税者と、多くの税収を確保したいという税務当局の間で、「見解の相違」が生じます。特に課税についてノルマを課しているような国の調査官は、納税者の主張をほとんど聞き入れずに強引な課税を行うようなケースもあります。

具体的な事例:

納税者が、自ら移転価格分析を行い、比較対象会社の利益率と相違ない形で移転価格の設定を行い、海外子会社との取引を行っていたものの、移転価格調査が入り、税務当局が比較対象会社を選びなおしたところ、所得配分に問題があると判断され、課税されるケースもあります。移転価格の設定にあたっては、税務当局がどのように比較対象を選定するかということを考慮したうえで検討を行うことが重要です。

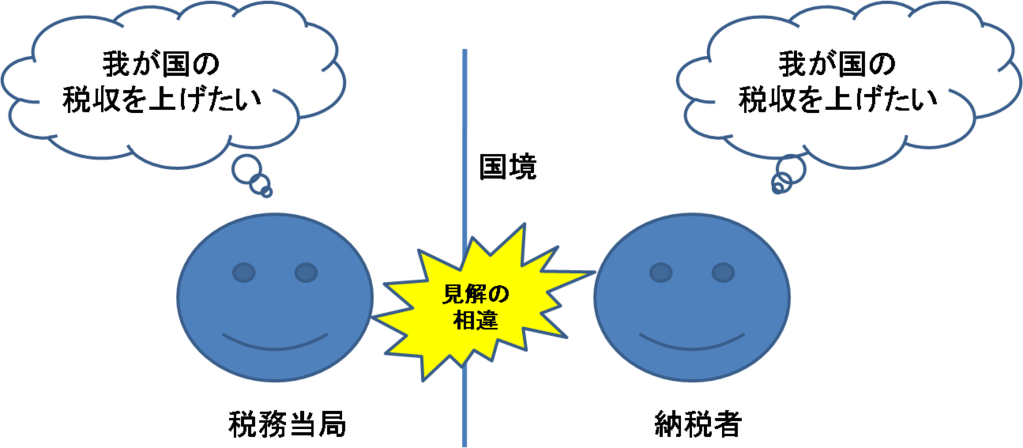

② 国家間の「見解の相違」

なるべく自国の税収を確保したいという税務当局同士の間でも「見解の相違」が生じます。主に事前確認や、どちらかの国で移転価格課税が生じた後の相互協議の段階で、両国の見解の相違が生じる場合、合意までの期間が長くなるケースもあります。特に新興国においては、移転価格税制の歴史が浅く、理論的な交渉が通じないケースや、日本のような先進国とは市場の状況(衰退市場と成長市場)も全くことなるため、利益に対する考え方に相違があるケースもあり、見解の相違が生じやすい状況にあります。

国家間の見解が相違した事例:

日本とブラジルとの関連者間取引について、日本で移転価格調査が行われ、日本での納税額が少ない(ブラジルに所得を移転している)として課税をされたケースで、納税者は二重課税を解消するために相互協議を申し立てました。日本とブラジルの税務当局は、あるべき所得配分について数年間協議を重ねましたが、両国は自らの課税権を主張したまま解決に至らず、相互協議は決裂し、二重課税は解消されないままとなっている事案もあります。

原則として、租税条約を結んだ国家間どうしでの相互協議では、二重課税の解消を目指して協議を行いますが、合意に至る義務は無いため、場合によっては協議が決裂する可能性もあります。

特に新興国との協議は困難なケースが多いため、相互協議によって二重課税を解消できないリスクを認識し、できる限り課税を受けないようにすることが重要です。

コラム:親子間の「見解の相違」

例えば、海外本社での移転価格課税リスクを回避するために、海外子会社の利益率を下げようとすると、海外子会社のマネジメントが反対するようなケースもあります。海外子会社としては、自らの会社の利益が潤沢な方が、事業活動もしやすいということもあるかと思われます。また、親会社所在国での移転価格課税リスクを下げるということは、子会社所在国での移転価格課税リスクを上げるということにつながるため、自らが課税対象となるような変更には反対することは当然かもしません。このような場合、海外子会社のマネジメントが別途コンサルタントを雇って親子間のコンサルタントを介して議論がなされることもあります。

移転価格課税リスクをどのように管理するかは、グループの方針によりますが、本社主導の移転価格整備にあたっても、子会社等から反対意見がでる可能性があることについても留意が必要です。移転価格の整備は、このような様々な関係者との調整を行いながら進めていくこととなります。

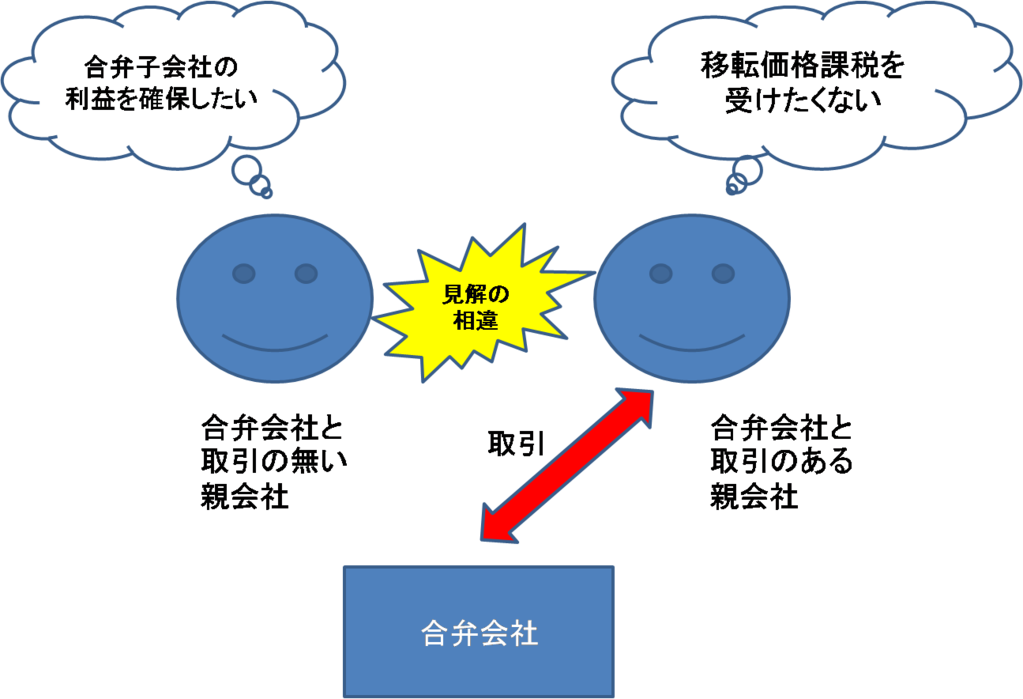

合弁相手との「見解の相違」

海外子会社が合弁会社である場合、その海外子会社の利益率を下げるような価格設定(すなわち日本本社がより多くの利益を回収するような価格設定)に変更する場合、合弁相手としては、利益の取り分が減ることとなるため、反対してくることが想定されます。

合弁契約後にロイヤリティ料率や取引価格の条件設定を変更することは困難なケースが多いのが実情です。合弁会社の設立にあたっては、事前に移転価格の問題が生じないように契約内容を検討する又は合弁相手の了解を得ておくことが重要であると思われます。

消えない移転価格リスクと中小・中堅企業の対応

上記のとおり、移転価格について見解の相違が生じた場合、両者の計算結果は異なってくることになり、結果として二重課税状態が生じます。従って、納税者が適正だと信じて価格設定を行っていたとしても、相反するインセンティブを持った税務当局が検証した場合、異なる結論となり、課税を受けるリスクはどうしても残ってしまいます。また、日本の税務当局の指導に従って、移転価格の設定を行ったとしても、相反するインセンティブを持つ取引相手国の税務当局が異なる結論を出す可能性はあり、海外子会社側で課税されるリスクは残ってしまいます。

が上記のように、移転価格税制は分析者に一定の裁量が与えられていることで、その算定方法自体が不安定な面を抱えていることに加え、様々な関係者が登場することから、後述する「事前確認」を取得しない限り、移転価格リスクをゼロにすることはできません。一方で、特に中小・中堅企業においては、それほど移転価格にコストと人材を投入することも難しため、事前確認の取得が実質不可能ということを前提とすると、いかに移転価格リスクを把握し、管理していくかが重要であると考えられます。