- ホーム

- サービス

サービス

ローカルファイル作成

ローカルファイルは、適正に税務調査に対応するため、海外子会社と取引を行う企業に作成が求められる文書であり、納税者が自らの移転価格が適正であることを立証するための文書です。税務調査においてローカルファイルの提出ができない場合、務当局主導の調査に受動的に受け応えしていくことになり、要求に答えられない場合には「推定課税」という一種のみなし課税による一方的な課税を行うことが可能となっています。言い換えれば、ローカルファイルの準備を行うことで調査期間を短縮し、課税リスクの低減を図ることができます。

しかし、ただローカルファイルを作成するだけでは、「必要な対応」に過ぎず、必ずしも「十分な対応」にはなりません。取引価格の設定に問題があれば、ローカルファイルを作成していたとしても課税を受けることとなるため、形式的に作成しておくだけでは根本的な課税リスクの低減には結び付きませんGMT移転価格税理士事務所では、ローカルファイル等を作成するプロセスの中で、自社にとって適正なグループ内取引価格や所得配分を検討していくことがより重要であると考えています。

そこで以下では、実際のローカルファイルの作成事例をもとに、具体的な対応内容や検討した事項についてご紹介させていただきます。

ローカルファイル作成事例

グループ内の移転価格リスク評価を兼ねて欧米+アジアの主要拠点をカバーする

ローカルファイルを一挙に作成したケース

事例概要

電子部品等を扱う一部メーカー機能を有する商社グループ事案。同社では、プロジェクト開始以前に移転価格税制に関する本格的な検討・対応は行ったことがなかったため、海外グループの中でも特に重要度の高い米国、英国、中国、シンガポール、タイに所在する5拠点を対象として現状調査を行い、ローカルファイルを一挙に作成した事例です。

プロジェクトの進め方

STEP1

事実関係の確認・潜在的な課税リスクの洗い出し

経理担当者様、海外子会社に詳しいご担当者様への資料依頼やインタビューを通して、海外子会社との資本関係や、事業の概要、海外子会社と取引する資産や役務の内容など、基本的な事実関係を詳細に確認しました。

事実関係を詳細に確認することで、自社で気が付いていない潜在的な移転価格課税リスク及び寄附金課税リスクを洗い出し、対応・改善の方向性を見極めます。

この事案では、海外子会社は概ね同様のビジネスと行っている一方、拠点によって利益率は大きく異なり、市場の違い等を勘案しても説明が難しい状況だったので、移転価格の設定方針自体の見直しが検討されました。また、海外子会社への出張支援について十分な対価が取られていなかったことや、貸付金利の設定方法、出向者の給与格差補填の方法にも問題が見られたため、改善を行いました。

STEP2

機能・リスク分析、産業分析

ローカルファイルの前半部分は、以下の機能・リスク分析、産業分析を含め、取引内容の実態を記載していくことになりますので、インタビューの結果をふまえ、弊社で事実関係の詳細をレポートにまとめていきます。

ここで重要なのは、事実は一つでも、説明の仕方や何を強調するかによって調査官の印象や解釈は異なり、課税判断も変わってくるということです。子会社の活動内容についても、それが重要なものかそうでないのか、子会社の事業への貢献が大きいと見るべきか小さいとみるべきかなど、課税判断には主観が入る面があります。そのため、税務当局の誤解や有利解釈により不利な課税を受けないように注意しながら事実関係をまとめる必要があります。

機能・リスク分析

機能・リスク分析の目的は、国外関連者間取引を行う各者の活動内容を明確にし、所得配分をどのようにすべきか判断していくうえでの土台作りです。

具体的には、事実関係の確認結果をもとに、親会社及び海外子会社の各者が果たす機能(役割分担)と、負担するリスク(損益のブレ要因)についてまとめていきます。特に利益の源になるような技術やブランドといった「無形資産」がある場合には、それらがどのように作られているのか、どの法人がリスクをとってその形成等に貢献しているかによって、あるべき所得の配分は大きく変わるため、関連情報を慎重にみていくことになります。

この事例の場合、日本本社はグループ会社の重要な意思決定に関与しており、グループの顧客ベースや技術の開発に主体者としての役割を果たしていました。一方、海外子会社は本社の管理下において、商社的な役割を果たす拠点と、製品の組み立て・加工を行う受託製造業者的な拠点に大別することができました。このうち、商社的な海外子会社ではトレーディング機能を果たしており、かつ受注販売となっていたことから在庫リスクも限られていることが分かりました。また、受託製造業者的な拠点では、研究開発等を行わない、比較的単純な製造機能を有する拠点であると認められました。

しかし、一見限定的な機能しか果たさないとみられる拠点の中でも、利益率の高い拠点について更に詳細にインタビューを行うと、現地で発案した独自の営業方法により顧客を増やしていたり、子会社の発案により重要なコスト削減に成功していることが分かりました。こうした事実関係は子会社の利益率が高いことについての合理的な理由となり得るため、調査官にも理解してもらえるよう特に強調して書くこととしました。

産業分析

産業分析では、分析対象となる法人の属する市場の状況、シェア、政府規制の存在等を確認します。

移転価格税制は、グループ間での取引価格を通じた所得配分を司る税制ですが、各関連者の利益は市場環境によっても変動します。

産業分析を通して、市場環境が利益に与えている実態を考察し、必要に応じ、特殊な状況が利益率に与える影響について、調整計算等を行ったうえでレポートにまとめます。

この事例では、一部の子会社所在国で販売製品に関連する補助金が出されていたため、一時的に非常に売れ行きが良く、日本本社から当該特定地域の子会社向けの移転価格の設定自体は他の拠点向けの価格とそれほど変わらないにも関わらず、同様のビジネスに従事する海外子会社の中でも抜きんでた利益率を獲得するに至ったことなどが判明しました。また、一部の国では、ローカル企業による模倣品の製造が非常に多く、低価格でなければ売れない状況となっており、慢性的に利益率が低い状況となっていました。

こうした状況を特に強調して書くことで、現在の取引価格設定が適正であることを調査官によく理解してもらえるように注意して記載を進めました。

STEP3

移転価格算定方法の決定

移転価格税制では、法令上定められた算定方法があります。納税者は、この中から、事業内容や比較情報の入手可能性などに基づき、もっとも適切な移転価格算定方法を選択する必要があります。

税務調査においては、なぜ会社がその移転価格算定方法を選んだのかを論理的に説明することが求められるため、事実関係を前提として、法令に基づいて移転価格算定方法を選定した理由をレポートにまとめます。

この事例では、海外子会社の機能・リスクが本社に比して限定的であることなどを踏まえて、原則として海外子会社の利益率を比較対象企業の利益率と比較する移転価格算定方法である「取引単位営業利益法(Transactional

Net Margin Method, TNMM)」を適用することが適切であると判断されました。

他方、上述の利益率が高い海外拠点については、一定の比較可能性がある第三者企業を選定できたものの、検証対象子会社のように補助金の影響で飛ぶように売れる製品を扱っている比較対象会社は必ずしも十分に選定することはできませんでした。そこで、副次的に関連者間取引の当事者である日本本社と海外子会社の所得の配分状況を検証する方法である「寄与度利益分割法」を適用して、両国間の所得配分が両社の貢献に見合ったものになっているかどうかの検証を加えることで、現在の取引価格設定の妥当性を補強しました。

また、TNMMの適用に当たっては、どのような指標で検証対象と比較対象の企業を比較するか、といったポイントも重要な論点となります。本事例の場合、商社的な役割を果たす海外子会社については、売上に連動して利益を得るというよりも、付加価値を生み出す活動コスト(基本的に販管費)に対し、どれだけ製品売買で鞘(粗利)を採れたかで評価すべきビジネスに従事しているものと考えらたため、売上高営業利益率による検証ではなく、ベリーレシオ(粗利/営業費用)による検証を行いました。

他方、受託製造業者的な役割を果たす海外子会社については、いわゆる「ローリスク、ローリターン」の事業モデルであったため、総コストに対して適切な利益を得られているかどうかを検証することとしました。

STEP4

移転価格算定方法の適用(比較対象企業の選定等)、

ローカルファイルまとめ

ローカルファイルの結論部分として、選定された最適な移転価格算定方法を適用した結果と、グループ間取引の実績値とを比較し、現状の移転価格の設定が適正かどうかの検証を行います。

必要に応じて、実態や年度ごとの特殊要因に合わせて調整計算を行ったり、商流ごとの損益の切り出しを行うなどして、移転価格税制に則った合理的な分析を行うことが重要です。多くの場合では、専門的なデータベースからベンチマークになる企業を「比較対象会社」として選定し、独立した類似の企業であれば達成されるであろう利益率を算定し、これに基づいて移転価格の妥当性を評価していくことになります。

上述の通り、利益率の計算は商社的な企業グループと、受託製造業者的な企業グループでそれぞれ別の指標を選定し、その際、例えば、海外子会社が日本本社から引き受ける受託加工の他に、第三者からも加工業務を請け負ってたので、第三者との取引に関する損益を、検証対象損益から除外する調整や、工場の新設などで特殊なコストがかかってたため、その影響を除外する調整なども行いました。

最終的には移転価格算定方法の適用結果をまとめ、上述の事実関係等の分析とともに、各国海外子会社との取引ごとに数十ページ以上におよぶレポート(ローカルファイル)を作成しました。

STEP5

移転価格ポリシー構築サポート(マネジメントレターの作成)

本事例では、上記の一連の作業に加え、現状の移転価格課税リスクと、グループ内価格設定ルール(移転価格ポリシー)をどのように対応していくべきかを整理したマネジメントレターの作成も行いました。ローカルファイルは分量が多く専門知識を有する調査官向けに書かれているため、今後の取引価格設定を実際どうしていくべきかが分かりにくい面があります。当社独自のサービスである、To Do事項を短くまとめたマネジメントレターは、クライアントからは論点や今後の検討・対応すべきポイントが一覧できて分かりやすいと好評いただいており、本件においても取引価格の適正化・契約書等の整備に活用していただきました。

他の会計事務所では、「リスクアセスメント(現状のリスク評価)」「ローカルファイルの作成」と「移転価格ポリシーの構築」は別プロジェクトとして行われることが一般的です。しかし、このように分けられたプロジェクトでは、それぞれ重複する工程もあるため、クライアントにとっては工数・費用両面で二重、三重のコストがかかることになってしまいます。一方、基本的に過去を説明する文書であるローカルファイルだけでは、本質的なリスクへのアプローチや、将来的なあるべき価格設定の検討が不十分なままとなり、課税リスクの低減につながらない場合もあります。 そのため、GMT移転価格税理士事務所では、クライアントの利益を第一に考え、ローカルファイルの作成を通して、課税リスクの把握や移転価格ポリシーの適正化等までの対応を一括対応することで企業の人的・費用的負担を軽減し、税務リスクの低減を図っています。

対応期間と業務報酬

弊社では、専門特化により不必要なコストを省き、より効率的に業務を行うことで、高品質かつリーズナブルな報酬金額でサービス提供を行っています。海外子会社の数及び果たす機能や事案の複雑性に応じて作業時間も異なりますので、お見積額は無料のお問い合わせよりお気軽にご相談ください。

税務調査対応

移転価格に関する税務調査対応に

不安がある皆様へ

GMT移転価格税理士事務所は移転価格税制の専門家として、税務代理をお受けしております。当社の移転価格コンサルタントはいずれもこれまで数多くの移転価格調査において、不当な課税を未然に防ぎ、又は課税金額を大幅に減額することに成功した実績を有しています。移転価格調査対応はぜひお任せください。

移転価格調査対応の難しさ

移転価格調査対応の難しさは、事実認定と移転価格算定方法の適用、平たく言えば「事実関係をどのように捉えるか」、そして「どのように各関連者の所得を算定するか」によって結果が大きく左右される点にあると考えています。

以下では、実際の移転価格調査事例をもとに、具体的な対応内容や検討した事項についてご紹介いたします。

Case 1

「事実関係をどのように捉えるか」が

問題となった事例

事例概要

外資系IT企業の日本子会社に対する調査で、売上高営業利益率でみると極めて低い利益率が数年間継続していたことから、親会社に支払っている開発外注費の妥当性が問われた事案です。

調査において調査官は当初日本子会社にもエンジニアがいることをもって、その活動の付加価値に対して日本子会社の所得が低すぎるとの立場を採っていましたが、日本側のエンジニアはあくまで窓口的な役割を果たしており、実際の開発主体は親会社側にあることを理解していただくことで、当初課税案から課税額が大幅に引き下げられることとなりました。

当社のアプローチ

「Aさんはプログラミングができます」という事実があるとしても、そのレベルや内容、役割、責任によってAさんの報酬は変わります。このように、移転価格税制の議論でも、事実をどのように捉えるか、すなわち事実認定によってあるべき所得配分の結論は変わります。

本事例でも、「日本子会社にもエンジニアがいる」といっても、その役割は親会社に日本にいる顧客の要求を伝えることに限定されており、主として技術的な課題の対応に当たるのは海外の親会社のエンジニアとは役割が大きく異なっていました。日本子会社は親会社が多くの優秀なエンジニアを擁しているからこそ日本の顧客から受注することができており、その他諸々の事実関係をみてみても、ITシステム開発のリーダーシップをとっているのは親会社側であり、子会社の主な役割はそのサポートであると言える状況でした。

そうすると日本子会社の売上を創出しているのは主に親会社の貢献によるものであると考えられ、その取引による利益は親会社に帰属すべきものです。

当社ではこのような問題点に着目して、事実関係を正しく伝えるための説明文書の作成等を行うとともに、課税の基準とする利益率の見直しを含め、合理的な移転価格・所得配分の算定方法を考案し、調査官の方に説明することで、課税額は当初課税案から大幅に引き下げられることとなりました。

Case 2

「どのように各関連者の所得を算定するか」

が問題となった事例

事例概要

日系メーカーで、日本本社から海外販売子会社への完成品販売価格の妥当性について議論になった事案です。

海外子会社の利益率は現地の類似企業に比べて高かったことから、日本からの所得移転が疑われましたが、その理由を解明し、適切に移転価格算定方法を適用したことで大幅な課税金額低減に至りました。

当社のアプローチ

移転価格税制は移転価格算定方法を規定してはいるものの、その適用にあたってはグレーな部分が残されています。このような法体系は、価格設定の方法は各企業の取引内容や状況によってケースバイケースで異なることから、柔軟な運用を可能にする側面がある一方、税務当局と納税者の間に見解の相違が生じると課税につながってしまうこともしばしばあります。

Case2の調査では、移転価格算定方法として取引単位営業利益法を採用することについては税務当局とクライアント・当社の間で見解の相違はありませんでしたが、当該算定方法の適用対象とする損益の範囲と、移転価格税制上適切であると考えられる利益水準に見解の相違が生じました。

そこで当社では、課税対象となる損益の範囲が少なくあるべきである点を合理的に説明し、また、税務当局が比較対象企業として選定した企業の見直しをおこなうべきことについて、税務当局の理解を取り付けました。

その結果、課税対象となる損益自体が小さくなり、かつ海外子会社が得るべき利益率が引き上げられたことで、当初の課税案に比べて、課税金額が大幅に減少することとなりました。

移転価格調査の動向

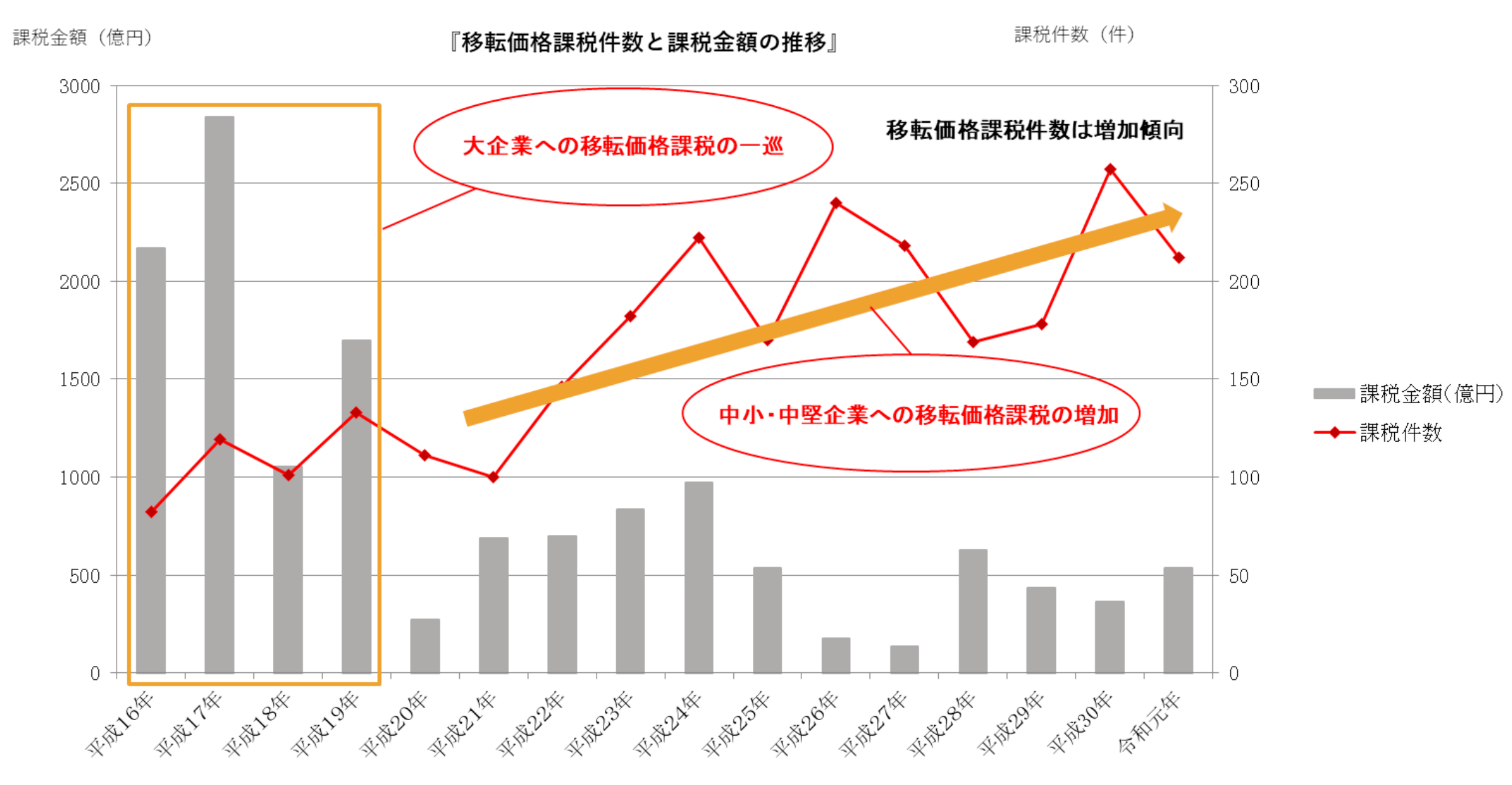

過去、移転価格税制に基づく課税対象は、数十億円~百億円規模の国外関連者との取引が中心となっていましたが、近年では税務署による移転価格調査も行われるようになり、数千万円~数億円の比較的少額の取引に対する調査・課税が増加しています。

下図からも分かる通り、移転価格に関する調査・課税の件数は増加傾向にありますが、更正所得金額の合計は伸びていません。このように、一件当たりの課税金額は少額化してきていることから、これまで移転価格の整備が遅れていた中小・中堅企業が主なターゲットとなっていると考えられます。

課税金額が少額化しているとはいえ、数千万円~数億円規模の追徴課税は中小・中堅企業にとっては非常に大きな負担となり、経営に重大な影響を与えかねません。

移転価格税制は「議論の税制」とも呼ばれ、グレーな側面を有していることから、自社の所得配分の妥当性・合理性をいかに説明できるかによって課税金額が大きく変わります。

移転価格ポリシー構築やローカルファイルの整備により、移転価格調査が入る前に課税を受けないように対策をとっておくことが最も有効な手段ではありますが、突然調査が入ってしまった場合でも、不当に高額な課税は回避できる可能性があります。調査の通知を受けた際は、まずは専門家に相談することを推奨いたします。

当社の移転価格調査対応

当社が移転価格調査対応時に提供する主な

サポートの内容は以下の通りです。

調査官への対応基本戦略の策定

会社様のグループの実態を正しく把握し、現状の所得配分が適正であることを理論付けるための基本戦略を策定します。また、調査官からの誘導尋問により不当な事実認定を受けないよう、適切な対応方針について指導致します。

提出資料のレビュー

調査官から依頼された資料について、不当な課税への論拠資料とならないよう、提出の方法、説明の付記等について確認をし、不備があれば指導・修正致します。

意見書の提出

会社様の現状の所得配分が、移転価格税制が求める「独立企業原則」に即していることについて、法令に従った形で論理的に立証し、専門家による意見書として提出します。

調査官からの意見への反論

税務調査の途中及び終盤において、調査官から所得配分の問題を指摘された場合には、調査官の指摘内容に誤りがあれば、移転価格税制の法的根拠及び経済理論に基づいた客観的な分析により反論を行い、不当な課税を行わせないよう反論を行います。

調査終了後のケア

調査終了時には、課税を受けなかった場合にも、所得配分の問題について指摘を受けた事項について修正のアドバイスを致します。また、課税を受けてしまった場合には、相互協議又は異議申立・不服申立等の手続きにより、二重課税の排除を行えるようサポート致します。

その他のサービス:社内

セミナー

移転価格税制に取り組むきっかけは、企業の考え方によっても異なり、各社各様です。海外子会社設立前の段階から取り組まれる企業もあれば、税務調査で指摘を受けてから本格的な対応を開始する企業もあります。

また、経理担当者が移転価格税制への対応が必要だと思っていても、経営層や営業担当者にその必要性を理解してもらえないために取り組みが進まないというケースも少なくありません。

いずれの場合でも具体的にどのような対応が必要なのか、取り組みをしない場合どのようなリスクがあるのかなどを社内で共有したうえで今後の取り組みを判断するためには、移転価格税制の概要を関係者に理解してもらう必要があります。

実際当社では、これから移転価格対応に取り組まれようとされている企業の皆様から社内セミナーの依頼を受けることも多く、目的や内容は様々です。まずは社内での移転価格税制に関するリテラシーの底上げや課題認識の共有を図りたいというケースはもちろん、新たな移転価格ポリシーを社内に浸透させるための説明会や、移転価格調査の結果を共有しながらリスクの特定・管理体制の強化を促すセミナーを実施するようなこともあります。

当社では移転価格実務に精通した専門家として、理論・理屈に偏ることなく、実務的な課題解決を図るためのセミナーの実施を心がけております。社内担当者が一堂に会したところでセミナーを実施することで、その後の本格的な対応がスムースになることは間違いありません。海外子会社への出向者も含め、WEBセミナー形式でも対応をしております。まずはセミナーだけでも、というご依頼にもお応えしておりますので、移転価格税制への取り組みを始めようとされている企業の皆様、取り組みの本格化を検討されている皆様はぜひともお声掛けください。